您好!欢迎访问MK体育app官网下载入口

新闻中心

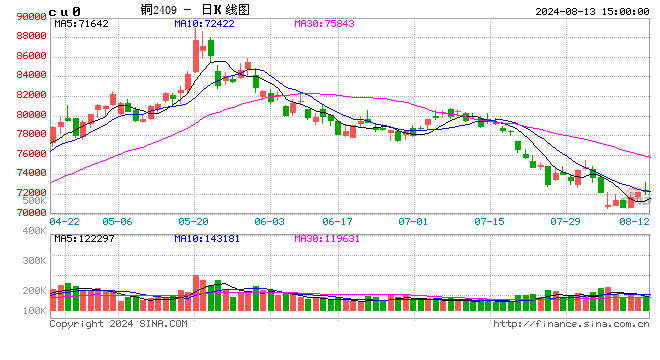

热点栏目、自选股、数据中心、行情中心、资金流向、模拟交易、客户端、铜:、隔夜LME铜大幅走弱,下跌2.56%至8854.5美元/吨;SHFE铜下跌2.41%至71300元/吨,但盘中低点跌至70630元/吨;现货进口窗口持续打开。宏观方面,美联储多位官员再次表示就业数据尚未显示出衰退迹象,但已接近衰退,美7月不降息引发市场对美联储降息迟缓导致美国陷入经济衰退的担忧,从而引发全球金融市场资产的大幅走弱;国内方面,国内股市跟随外盘表现偏弱,影响市场情绪,市场也在期待稳增长政策继续发力。基本面方面,LME铜持续交仓,给盘面带来一定压力;国内下游需求并无较大起色,但铜价涨跌依然影响着下游采购节奏,另外再生铜政策不明朗下出现异常紧张情况,也加大了精炼铜的消费量。全球多数股市的快速下跌行情引发市场对流动性的担忧及恐慌情绪,铜价再次破位下跌,美股何时止跌成为当前市场情绪的风向标,对铜企稳至关重要,面对当前复杂的宏观局势,建议投资者谨慎看待,但危中有机铜价此时的低迷可能出现用铜企业下半年逢低布局的时机。

沪镍、跌1.09%。库存方面,昨日LME镍库存减少18吨至110106吨;国内SHFE仓单减少42吨至16473吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水上涨50元/吨至0元/吨。不锈钢方面,库存端,上周全国主流市场不锈钢89仓库口径社会总库存106.55万吨,周环比减少2.78%,生产端放缓,主动调节,成本端镍矿依旧维持相对偏紧的状态,镍矿内贸价格维持,镍铁价格表现偏强。新能源方面,原材料现货流通有所缓解,绝对价格跟随LME镍价下行,淡季压力采购积极性或将进一步减弱。镍矿问题导致短期下方空间有限,但其他环节表现均较为疲软,镍价经历超跌后有所回调,短期或震荡表现,关注宏观情况以及镍矿方面的新变化。

氧化铝、&电解铝:、氧化铝震荡偏弱,隔夜AO2409收于3694元/吨,跌幅0.57%,持仓减仓57手至7.6万手。

沪铝、震荡偏弱,隔夜AL2409收于18885元/吨,跌幅0.5%。持仓减仓1890手至18.3万手。现货方面,SMM氧化铝价格持稳在3904元/吨。铝锭现货贴水收至50元/吨,佛山A00报价跌至18750元/吨,对无锡A00贴水80元/吨,下游铝棒加工费河南无锡持稳,其他各地上调30-70元/吨;铝杆6/8系加工费下调171元/吨。西部地区受连日强降雨影响,贵州50万吨矿山因矿井漏水停产至11月,仓单高压引导back结构走扩,长单成交、矿价高企对现货仍有支撑,基差修复和近月逢低做多空间仍在。电解铝遵循基本面逻辑回调、并回吐此前宏观溢价,下游对跌幅仍显谨慎、现货贴水再度走扩、万九位置支撑不强、铝价仍存下调压力。

锡:、沪锡、主力跌2.28%,报242250元/吨,锡期货仓单10624吨,较前一日减少218吨。LME锡跌2.62%,报29500美元/吨,锡库存4695吨,减少25吨。现货市场,对2409云锡升水1000元/吨,交割升水600-800元/吨,小牌无报价。价差方面,09-10价差+30元/吨,10-11价差-250元/吨,沪伦比8.24。近期比价来回波动,进口窗口打开时间不长,但已有进口锁价,后续国内进口量有较大可能回升。国内库存虽连续大幅去库3周,但随着进口的增加与下游建立投机性库存意愿的下降,去库幅度或将放缓。近半个月海外宏观波动极大,而基本面无太大利好,价格以跟随宏观波动为主。

锌:、截至本周一,SMM七地锌锭库存总量为15.14万吨,较7月29日减少0.77万吨,较8月1日减少0.01万吨。

沪锌、主力跌1.02%,报22300元/吨,锌期货仓单54993吨,较前一日减少2768吨。LME锌跌0.75%,报2642.0美元/吨,锌库存229775吨,减少2775吨。现货市场,上海0#锌对2409合约贴水0-30元/吨,对均价贴水0-5元/吨;广东0#锌对沪锌2409合约升水10元/吨,粤市较沪市升水20元/吨;天津0#锌对沪锌2409合约贴水0-10元/吨,津市较沪市平水。价差方面,09-10价差+105元/吨,10-11价差+105元/吨,沪伦比8.43。盘面持续回落下,下游低价备货积极性颇高,国内社会库存已连续4周去库,且去库斜率极高。在海外需求弱势下,比价上行,免税锌锭进口已打开,带动保税区库存流入。而国内加工费持续下跌,部分冶炼厂已在7月减产,根据百川盘点,8月产量环比减量增加。随着冶炼开工的下降,对外发货量将减少,若下游能维持消费,比价将上行至非免税窗口亦打开。但LME库存同比处高位,一旦打开,比价将重回下行。短期来看近半个月海外宏观波动极大,而国内供需将由比价调节,价格以跟随宏观波动为主。

工业硅、5日工业硅震荡偏强,主力2409收于10405元/吨,日内涨幅0.87%,持仓减仓8643手至13.9万手。现货继续企稳,百川参考价12062元/吨,较上一交易日持稳。其中#553各地价格区间回落至11300-12350元/吨,#421价格区间回落至12150-12900元/吨。最低交割品为#421价格降至10300元/吨,现货升水转为贴水35元/吨。硅厂规模性停止报价、现货成交停滞,仍维持生产硅厂大多为已提前锁定远期套保或前期订单仍未完成的企业。仓单作为当前货源主要消化方式,持续向远月不断移仓,放大远月集中注销隐忧,预计硅价延续探底节奏,关注11-12价差收窄情况。

碳酸锂、昨日碳酸锂期货2411合约涨0.99%至81500元/吨。现货价格方面,电池级碳酸锂平均价下跌300元/吨至8.05万元/吨,工业级碳酸锂平均价下跌300元/吨至7.56万元/吨,电池级氢氧化锂平均价维持7.76万元/吨,基差-1000元/吨。仓单方面,昨日仓单增加2051吨至28973吨。供应端,国内生产降速暂不明显,海外进口资源和锂盐方面有所放缓,然整体仍维持较高的供应水平。需求端,淡季压力下,正极材料排产环比预计小幅下降,叠加客供比例较高,采购需求驱弱。库存方面,整体库存水平延续增加,结构上来看下游有所补库,中间环节环比去库较为明显。上周价格下跌至8万元/吨以下带动下游有所补库,后续旺季的补库力度或将被平滑,短期底部震荡运行。

新浪财经公众号、24和视频,更多粉丝福利扫描二维码关注